Chers investisseurs,

Le premier semestre se place dans la prolongation du rally boursier commencé il y a bientôt 3 ans, dans un contexte politique et géopolitique très actif. La période aura été très favorable au style « momentum », ce qui reflète les fortes tendances qui se sont dégagées dans le marché. Fin juin, le MSCI Europe NR progressait de +8.5% en EUR depuis le début de l’année, et le MSCI USA NR de +6.1% en USD.

Dans ce contexte, l’ensemble des stratégies européennes Digital Stars sont en surperformance sur l’année, bénéficiant de tendances fortes sur plusieurs segments de marchés qui avaient été identifiées en amont, en particulier sur la défense et la finance.

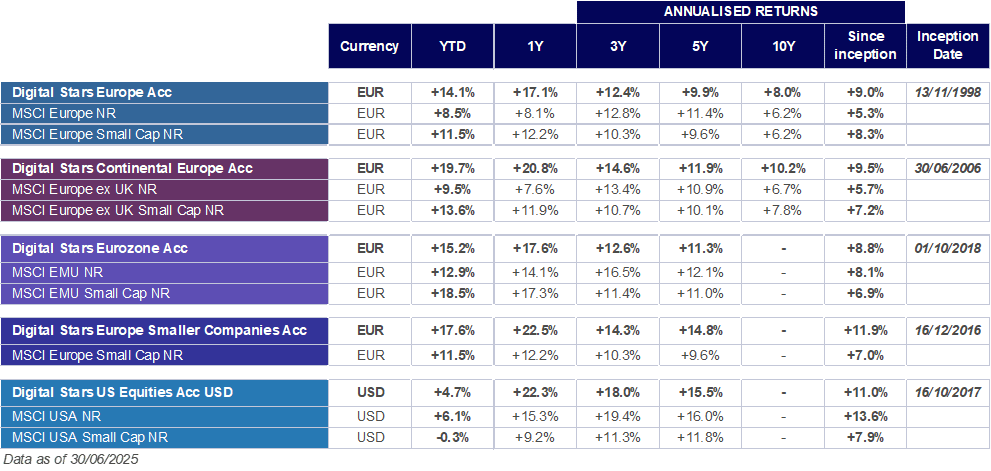

Performances annualisées des fonds Digital Stars

Indicateur de risque : 5/7

Source : FactSet/Chahine. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

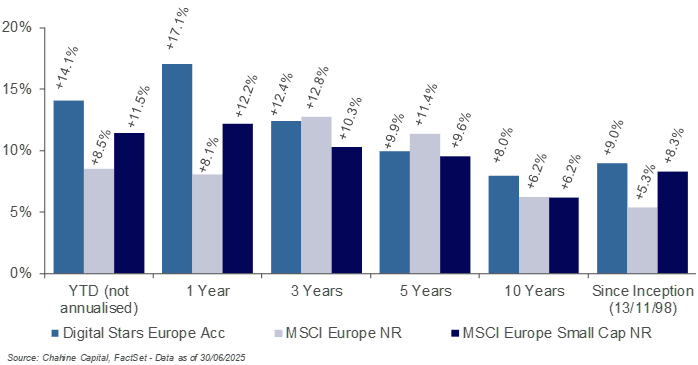

Digital Stars Europe (part retail)

Source : FactSet/Chahine Capital. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

Sur le premier semestre 2025, le positionnement « procyclique » du fonds a été porteur pour Digital Stars Europe, particulièrement depuis début le rebond relatif des petites et moyennes valeurs enclenché début mars. La grande dispersion au sein des actions européennes a permis une bonne sélection de titres, bien orientée sur les tendances fortes du marché. Le fonds a bénéficié d’un excellent positionnement sectoriel avec une surpondération de la finance et de l’industrie, deux des principaux secteurs du marché en termes de poids et de performance, et avec une nette sous-pondération de la santé et des biens de consommation de base. Le fonds aura finalement profité du thème « value » et du retour de la défense.

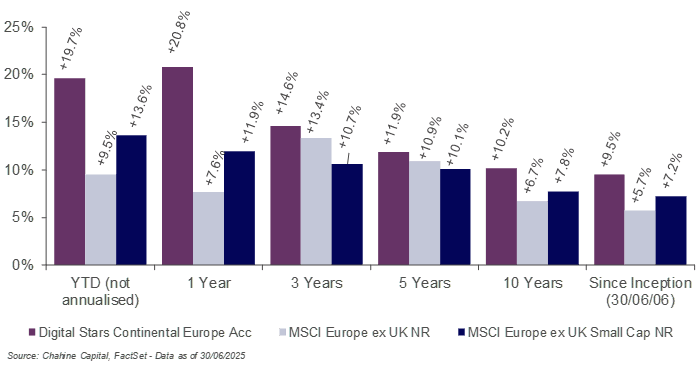

Digital Stars Continental Europe (part retail)

Source : FactSet/Chahine Capital. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

Digital Stars Continental Europe a profité au premier semestre 2025 de son positionnement « procyclique » sur toutes les capitalisations boursières, ainsi que d’une bonne sélection de titres, soutenue par un positionnement bien orienté sur les tendances de fond du marché. La surpondération de la finance et de l’industrie, ainsi que la sous-pondération de la santé, de la consommation cyclique (particulièrement du luxe) et de la technologie, ont contribué positivement à la surperformance du fonds, faisant écho à une année favorable à la « value » et à la défense.

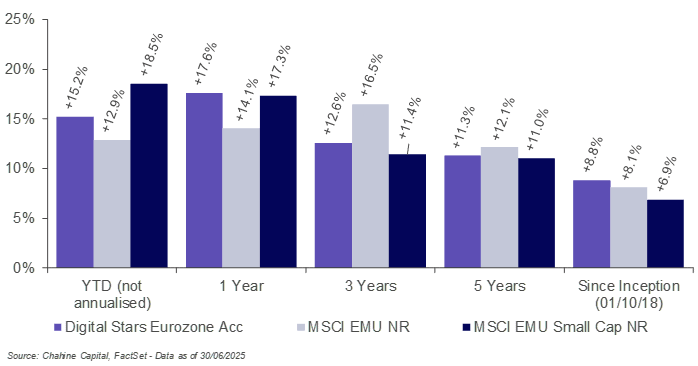

Digital Stars Eurozone (part retail)

Source : FactSet/Chahine Capital. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

Digital Stars Eurozone a bénéficié d’un contexte de marché favorable à son positionnement « procyclique » sur toutes les capitalisations boursières pendant le semestre. Il a aussi profité d’une bonne sélection de titres, et d’un positionnement sectoriel neutre. Les principaux contributeurs se trouvent parmi la finance et de l’industrie. Pour le positionnement du fonds, la surpondération du secteur de la finance, principal contributeur positif à la performance, a été contrebalancée par la surpondération du secteur de la consommation discrétionnaire, notamment du luxe.

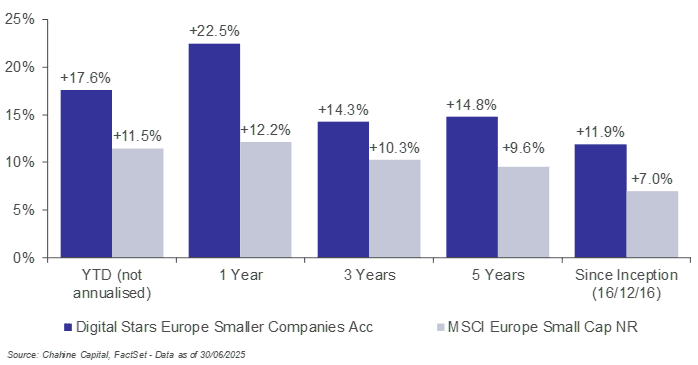

Digital Stars Europe Smaller Companies (part retail)

Source : FactSet/Chahine Capital. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

Durant le premier semestre, Digital Stars Europe Smaller Companies a profité d’une bonne sélection de titres, soutenue par un positionnement bien orienté sur les tendances de fond du marché. Les bonnes annonces de résultats sur les titres en portefeuille, ainsi que la surpondération du secteur de la finance et des valeurs de la défense, ont contribué positivement à la surperformance.

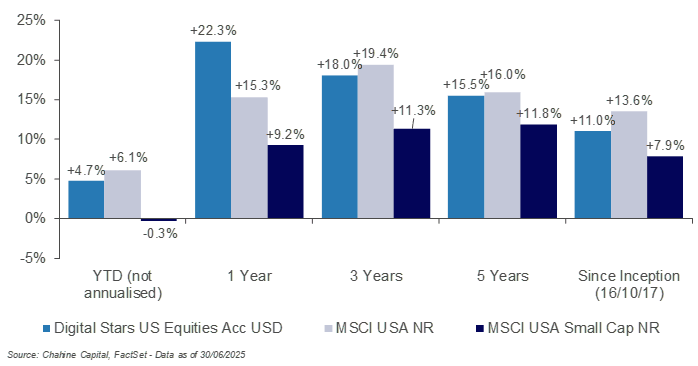

Digital Stars US Equities (part retail)

Source : FactSet/Chahine Capital. Données au 30/06/2025. Les performances passées ne présagent pas des performances futures.

Au premier semestre 2025, les marchés actions américains ont connu une forte correction suivie d’un rebond rapide sur fonds de retournements politiques, notamment sur la question des droits de douanes. Ce contexte aura fortement profité aux plus grosses capitalisations, et l’indice termine devant Digital Stars US Equities en termes de performance, à cause de l’allocation « toutes capitalisations » du fonds. Cependant, le fonds termine largement devant l’indice de petites et moyennes valeurs américaines, mettant en valeur la bonne sélection de titres de la stratégie, en particulier dans les secteurs de la technologie, de l’industrie et de la consommation discrétionnaire.

FOCUS SUR DIGITAL STARS EUROPE

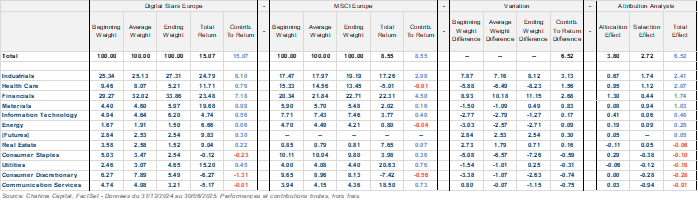

Sur le premier semestre 2025, le positionnement « procyclique » de Digital Stars Europe a été porteur, particulièrement depuis début mars. En effet, après un début d’année difficile en termes relatifs pour les petites et moyennes valeurs, bien représentées dans le portefeuille, celles-ci se sont reprise à partir du mois de mars, bénéficiant au positionnement « toutes capitalisations » du fonds. La nouvelle donne dans les relations transatlantiques a certainement contribué à ce retournement en poussant le thème de la souveraineté de différentes manières. Sur le plan de la souveraineté économique, les petites et moyennes valeurs européennes étant moins dépendantes des échanges commerciaux avec les États-Unis, le contexte a été plus porteur pour elles que pour les grandes sociétés plus globalisées. Quant à la souveraineté militaire, elle s’est traduite par un engouement du marché pour les sociétés en lien avec la défense, qu’on retrouve dans le fonds notamment dans le secteur de l’industrie (Kongsberg Gruppen, Rheinmetall, MilDef, etc.). Le thème de la « value » a continué sur sa lancée de 2024, tout en restant bien représenté dans le fonds sur le semestre, notamment dans les secteurs de la banque (BPER, Banco de Sabadell) et de l’assurance (Unipol Assicurazzioni). Les rumeurs et manœuvres de fusions & acquisitions du secteur financier italien ont apporté un soutien supplémentaire au secteur. Au-delà de la surpondération de la finance et de l’industrie (deux des principaux secteurs du marché en termes de poids et de performance), le fonds a aussi bénéficié d’un excellent positionnement sectoriel à travers la nette sous-pondération de la santé et des biens de consommation de base.

Attribution de performance de Digital Stars Europe vs. MSCI Europe, par secteur GICS, depuis le début d’année

Performances et contributions brutes, hors frais. Données du 31/12/2024 au 30/06/2025. Les performances passées ne présagent pas des performances futures.

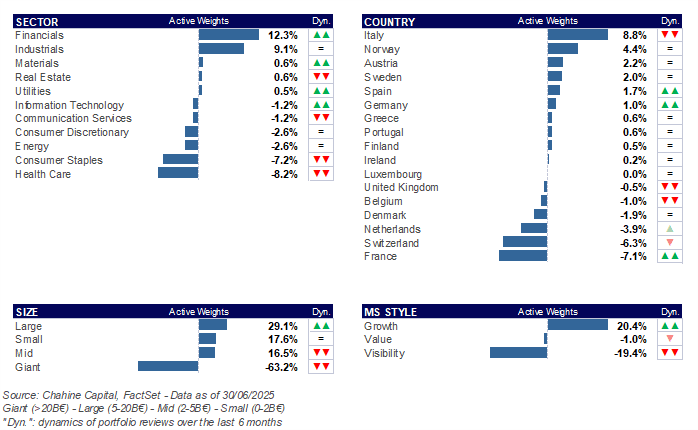

Évolution du positionnement du fonds

Positionnement de Digital Stars Europe vs. MSCI Europe au 30/06/2025.

Cette allocation n’est pas constante et évolue dans le temps.

Le profil par style du portefeuille est resté relativement stable au cours du premier semestre. En termes relatifs, le style « qualité/visibilité » se comporte généralement à l’opposé du style « value ». Par conséquent, être sous-pondéré « qualité/visibilité » a permis au fonds d’être positivement sensible à la tendance « value » qui a dominé le marché ces six premiers mois. Le thème de la revalorisation des actifs « value » a continué sur le semestre, et devrait continuer pour certains segments encore décotés.

Sectoriellement, ce positionnement stylistique se traduit donc toujours par une nette surpondération des secteurs de la finance et de l’industrie, et une sous-pondération de la santé (surtout de la pharmacie) et des biens de consommation de base. Cette allocation sectorielle est restée stable sur la période.

En termes géographiques, l’Italie représente toujours la plus grosse surpondération du fonds, même si celle-ci a été réduite dans les dernières revues de portefeuille. La France reste le pays le plus sous-pondéré.

Enfin, notre indicateur de momentum économique indique toujours que l’économie de la zone euro est en expansion. Ce régime procyclique est a priori plus favorable aux petites capitalisations en termes relatifs. Le fonds a donc continué à appliquer une logique d’équipondération des nouveaux entrants lors des revues de portefeuille. Par conséquent, le fonds présente une allocation adaptée qui pousse l’exposition des petites et moyennes valeurs, et sous-pondère les plus grosses capitalisations boursières. Une bascule de notre indicateur en régime contracyclique pourrait survenir au deuxième semestre. Elle aurait pour effet d’atténuer la sous-pondération sur les plus grosses capitalisations, car rester trop sous-pondéré dans les très grosses capitalisations représenterait un risque actif majeur dans ce type de contexte macro-économique.

Des tendances stylistiques, sectorielles et géographiques marquées ont bénéficié au facteur Momentum tel que mis en œuvre dans les stratégies européennes Digital Stars, qui ont significativement surperformé sur l’année. Nous allons maintenant tenter d’analyser les forces qui devraient selon nous être déterminantes pour l’évolution des marchés d’actions européen et américain au second semestre de cette année.

La normalisation fondamentale a guidé les bourses au premier semestre

Le rally boursier commencé il y a désormais bientôt 3 ans s’est prolongé lors du premier semestre (MSCI Europe NR +8.5% en Euros, MSCI USA NR +6.1% en USD), en dépit d’une actualité politique et géopolitique particulièrement dense.

Cette hausse n’a toutefois pas concerné l’ensemble des segments du marché actions, et une dispersion aussi puissante qu’atypique des performances a pu être constatée.

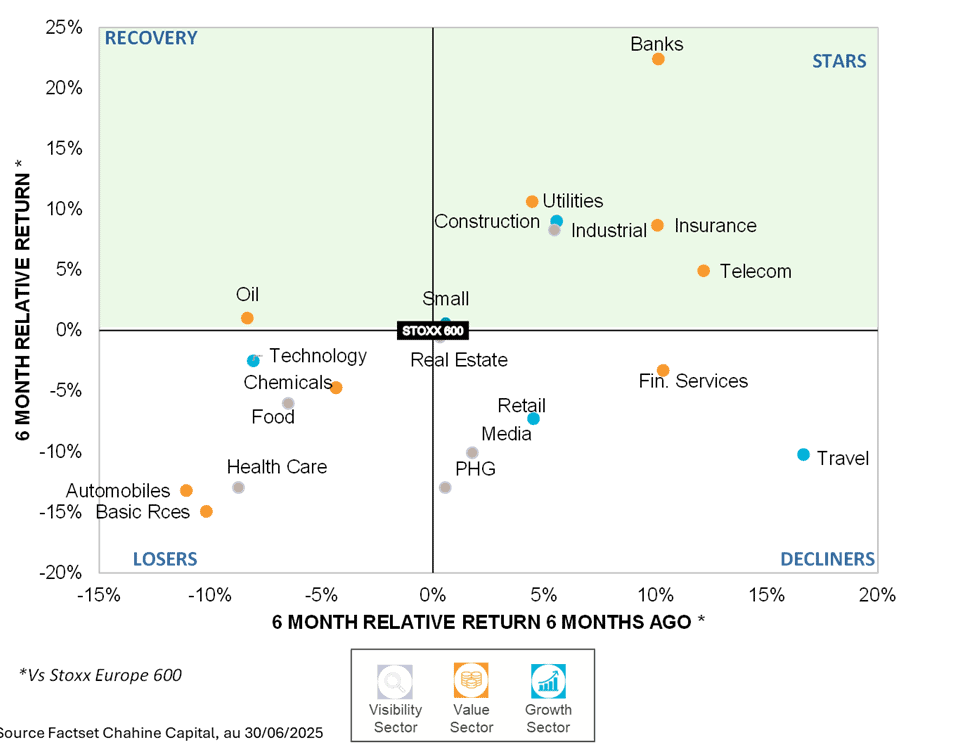

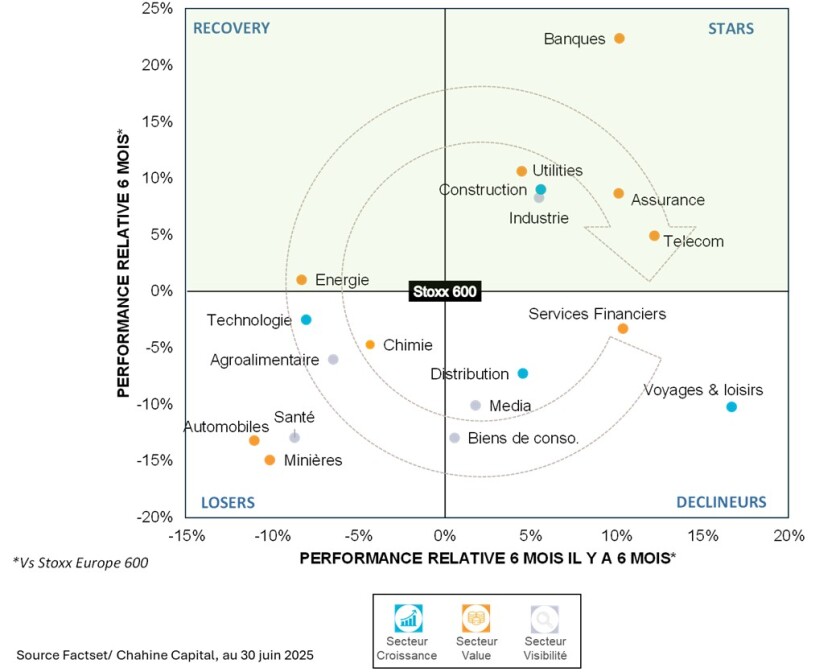

À titre d’illustration, en Europe, le secteur Banque a progressé de +29.1% au premier semestre alors que les secteurs Biens de consommation et Santé ont tous deux abandonné -6.3%.

Source : FactSet/Chahine Capital. Données au 30/06/2025.

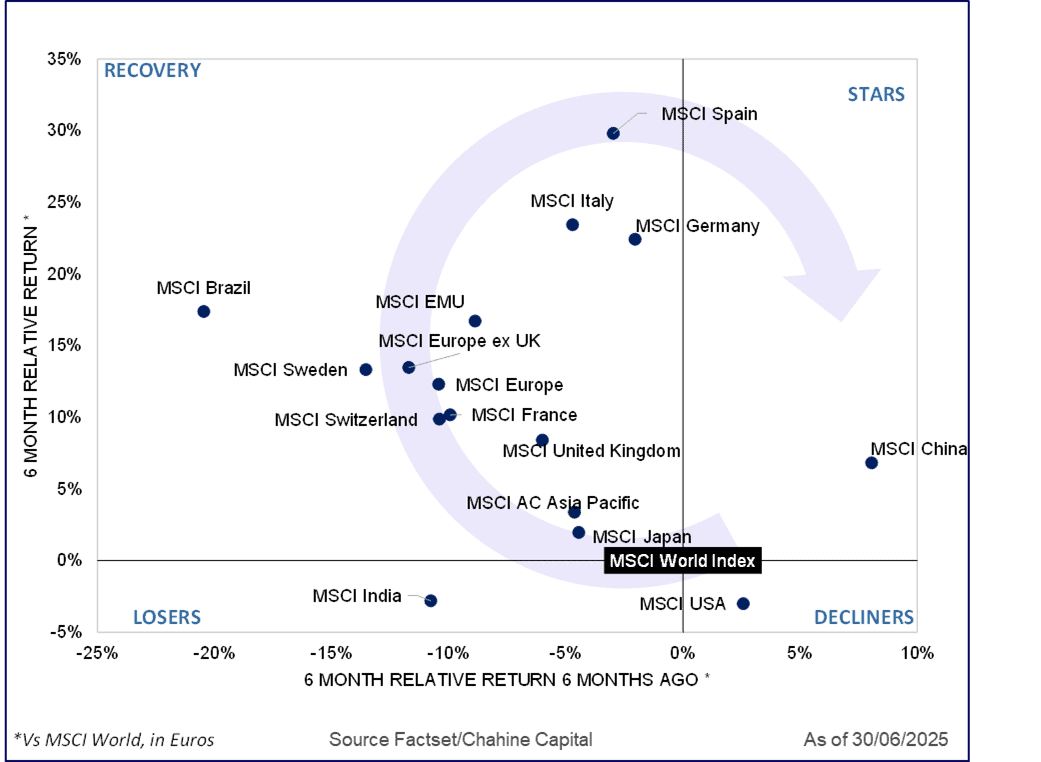

Géographiquement, la baisse du Dollar US a été telle (-13.3% vs Euro), qu’exprimée en Euro, la performance des actions américaine est de -5.9% durant le premier semestre, en forte sous-performance par rapport à l’Europe et à la Chine.

Source : FactSet/Chahine Capital. Données au 30/06/2025.

Un phénomène parfaitement intelligible et logique dans ce qui pourrait être la troisième et dernière phase du rally boursier initié à l’automne 2022.

La première phase entre septembre 2022 et octobre 2023 fut celle du soulagement en lien avec le cycle économique. L’économie mondiale se montrait bien plus résiliente qu’anticipé malgré une inflation à l’époque à 2 chiffres.

La deuxième phase entre octobre 2023 et décembre 2024 fut quant à elle la conséquence positive de la baisse rapide de l’inflation et de l’imminence d’un pivot monétaire accommodant par les banques centrales, qui s’est matérialisé en juin 2024 pour la BCE et en septembre 2024 pour la Fed.

La troisième phase, qui a pris racine depuis le début de l’année, est celle de la normalisation fondamentale des différents segments du marché actions. Un phénomène qui s’observe traditionnellement en fin de cycle d’expansion.

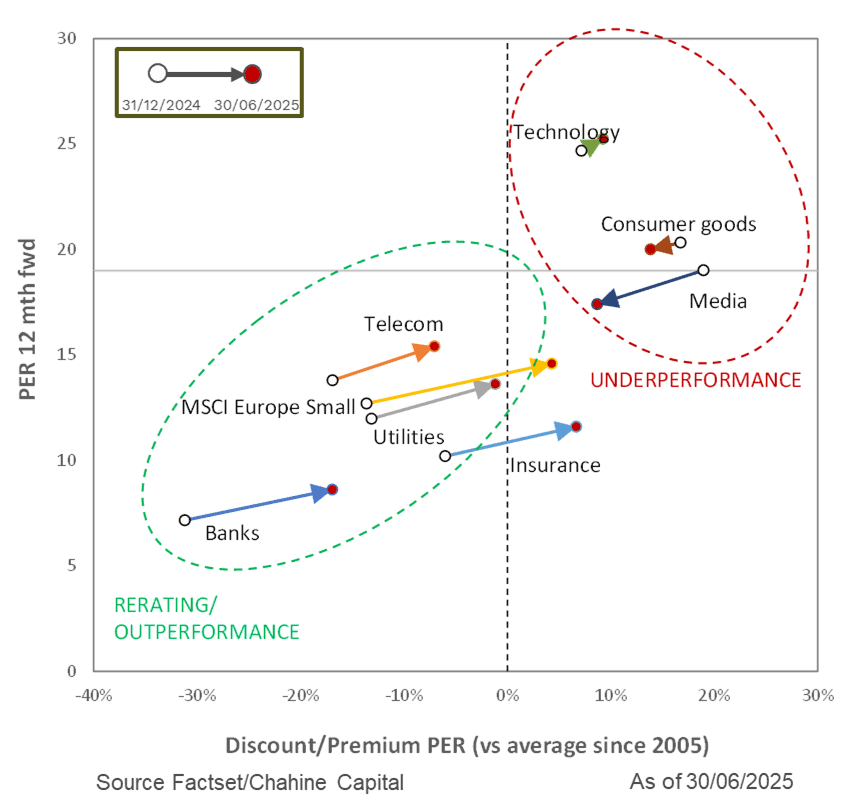

La normalisation fondamentale a porté la Value

Cette normalisation fondamentale explique le bon comportement durant le semestre du segment Value et des petites et moyennes valeurs en Europe.

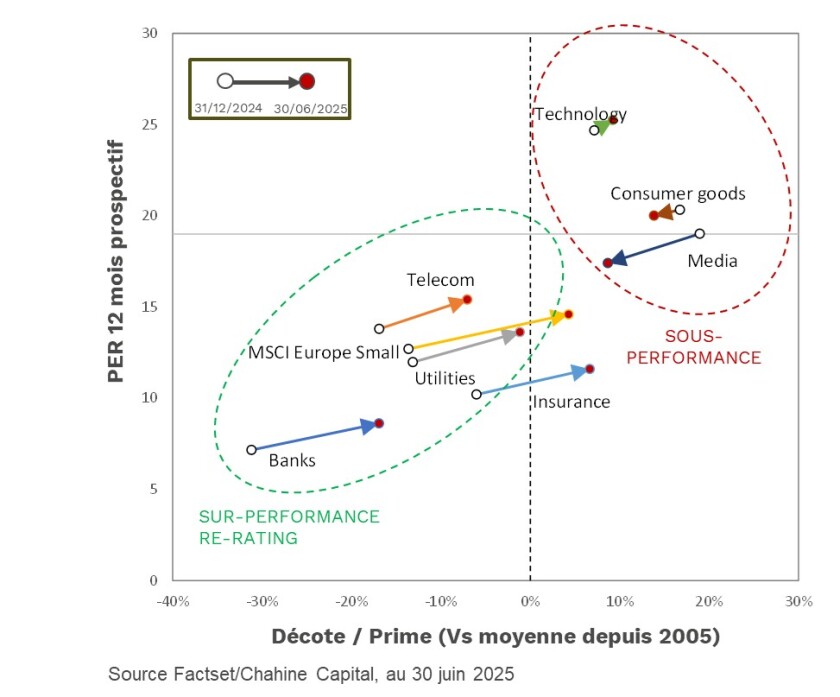

En début d’année, l’intégralité des secteurs à dominante Value, c’est-à-dire les secteurs faiblement valorisés présentaient une décote par rapport à leurs standards de valorisation historique. C’est désormais moins vrai. À l’inverse les secteurs « chers » notamment les secteurs Visibilité (Agro-alimentaire, Biens de consommation, Santé, Média) présentaient quant à eux en début d’année une prime de valorisation que leur significative sous-performance récente a permis de graduellement normaliser.

Source : FactSet/Chahine Capital. Données au 30/06/2025.

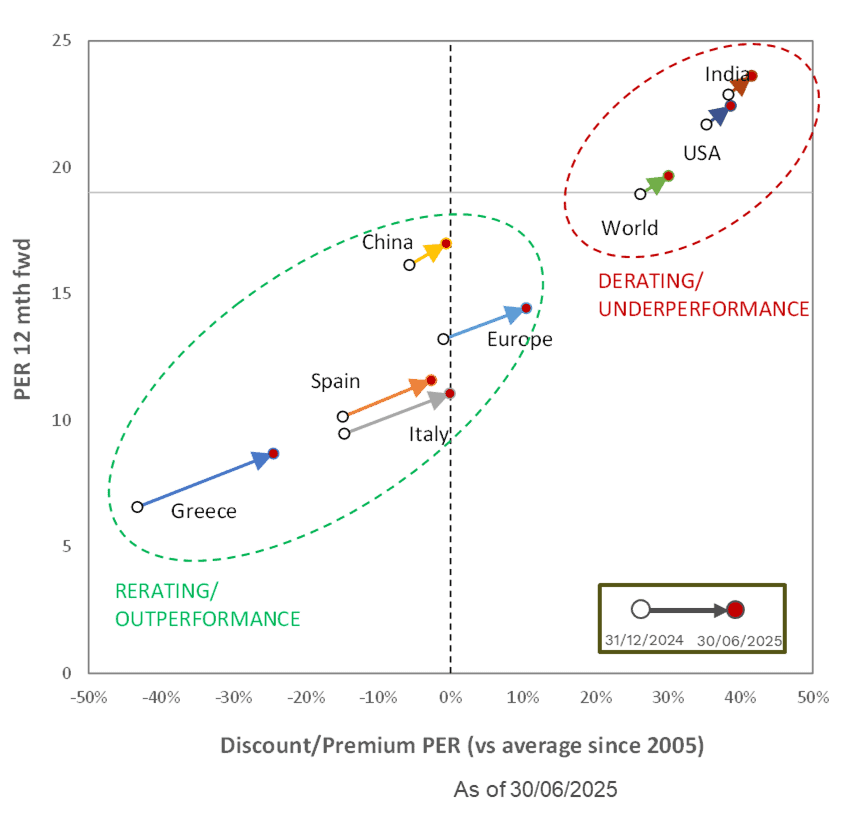

Le comportement des différentes géographies participe également à ce phénomène de normalisation fondamentale. La forte surperformance de l’Europe vient progressivement réduire la décote historique constatée en début d’année. Un phénomène inverse est en parallèle observé pour l’Inde ou les États-Unis durant le semestre.

Source : FactSet/Chahine Capital. Données au 30/06/2025.

La hausse de l’euro ainsi que le feuilleton sur les tarifs douaniers ont favorisé les segments domestiques en Europe

Cette normalisation fondamentale du premier semestre a également porté les segments de marché les plus domestiques en Europe. Cela ne surprendra personne dans un contexte politique dominé par les menaces de droits de douane de la nouvelle administration Trump. D’autant plus que l’Euro s’est fortement apprécié contre le Dollar, ce qui a pesé en relatif sur les sociétés exportatrices.

Les Banques, l’Assurance, les Télécom et les Utilities se sont ainsi distingués car ces secteurs combinent des caractéristiques Value et domestiques, à l’inverse des secteurs Biens de consommation, Santé ou Automobiles.

Un phénomène qui a également soutenu en relatif les petites et moyennes valeurs. Ces dernières génèrent en effet seulement 13% de leur chiffre d’affaires aux États-Unis contre 25% pour les grandes valeurs en moyenne.

Un « Momentum » plus diversifié au second semestre ?

Le processus de normalisation a été tel que les incohérences fondamentales sont désormais pour une large part résorbées.

Il ne serait donc pas étonnant d’observer dans les prochains mois une inflexion progressive du « Momentum », aujourd’hui très polarisé, vers des segments aujourd’hui délaissés.

Certains compartiments ont en effet tellement sous-performé qu’ils redeviennent attractifs. En Europe, l’Agro-alimentaire, la Santé, les Biens de consommation le Luxe ou l’Automobile s’inscrivent dans ce cadre. Aux États-Unis, une stabilisation, voire un retracement du Dollar US pourrait favoriser le compartiment des petites et moyennes valeurs américaines en relatif, délaissé au premier semestre.

Une hypothèse dont le catalyseur pourrait être celui d’une baisse de taux par la Fed américaine plus significative qu’anticipée au second semestre qui permettrait à l’administration américaine, une fois son objectif principal et non avoué atteint, de desserrer l’étreinte sur les tarifs douaniers et de rétablir la confiance des investisseurs échaudés par les velléités isolationnistes affichées lors du premier semestre.